Le carte prepagate rappresentano un’alternativa comoda e sicura per effettuare pagamenti senza dover utilizzare un conto corrente tradizionale. Grazie alla loro versatilità, queste carte sono diventate molto popolari e utilizzate con frequenza nella quotidianità.

Uno dei principali vantaggi delle carte prepagate è la loro facilità di utilizzo. Infatti, possono essere utilizzate ovunque sia accettato il circuito di pagamento a cui sono associate, sia in negozi fisici che online. Ma non solo. Esse conferiscono benefici per chi non vuole o non può utilizzare un conto corrente tradizionale, ad esempio i minori o chi non ha un reddito fisso.

Un’altra peculiarità delle carte prepagate è la loro sicurezza. Poiché queste carte non sono associate a un conto corrente, il rischio di frodi o truffe è ridotto e molte sono dotate di tecnologie di sicurezza avanzate, un esempio sono i codici a tre cifre o la verifica a due fattori per effettuare transazioni online, che ne aumentano ulteriormente l’affidabilità.

Le carte prepagate rappresentano un’alternativa comoda e sicura per effettuare pagamenti senza dover utilizzare un conto corrente tradizionale. Grazie alla loro versatilità, queste carte sono diventate molto popolari e utilizzate con frequenza nella quotidianità.

Uno dei principali vantaggi delle carte prepagate è la loro facilità di utilizzo. Infatti, possono essere utilizzate ovunque sia accettato il circuito di pagamento a cui sono associate, sia in negozi fisici che online. Ma non solo. Esse conferiscono benefici per chi non vuole o non può utilizzare un conto corrente tradizionale, ad esempio i minori o chi non ha un reddito fisso.

Un’altra peculiarità delle carte prepagate è la loro sicurezza. Poiché queste carte non sono associate a un conto corrente, il rischio di frodi o truffe è ridotto e molte sono dotate di tecnologie di sicurezza avanzate, un esempio sono i codici a tre cifre o la verifica a due fattori per effettuare transazioni online, che ne aumentano ulteriormente l’affidabilità.

La miglior piattaforma finanziaria globale

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€ - 2.99€ - 7.99€ - 13.99€ al mese

Canone - 0€ - 2.99€ - 7.99€ - 13.99€ al mese Attivazione - Gratis

Attivazione - Gratis Limite prelievo giornaliero - a partire da 200€ al giorno

Limite prelievo giornaliero - a partire da 200€ al giornoSe siete alla ricerca di una carta prepagata che offra convenienza e flessibilità, Revolut è un’ottima opzione. Grazie al circuito Mastercard e all’app facile da usare, è perfetta per chi viaggia spesso.

La carta Revolut è un ottimo modo per effettuare transazioni in valuta estera. Il calcolatore del tasso di cambio applicato in tempo reale dell’app è molto accurato, il che favorisce pagamenti in totale sicurezza.

La carta Revolut è il modo perfetto per pagare quando si è all’estero. Grazie al supporto di oltre 130 valute del circuito Mastercard, è facile trovare la carta giusta per le proprie esigenze. Inoltre, grazie al supporto dei portafogli Apple Pay e Google Pay, è possibile pagare facilmente con il proprio telefono. La semplicità nelle transazioni è dovuta anche alla tecnologia NFC che permette di pagare in modo rapido e semplice e, soprattutto, senza contatto.

Il servizio che offre Revolut è incredibilmente conveniente, ma è anche facilissimo da attivare.

Se si sceglie la carta fisica, è previsto un costo per la spedizione e la consegna. Se invece si sceglie la carta virtuale, l’attivazione è gratuita nel piano standard dell’app.

È necessario accedere alla sezione “Carte” dell’app e scegliere l’opzione “Fisica” o “Virtuale” per attivarla.

La carta Revolut è un ottimo modo per effettuare trasferimenti in uscita o per inviare e ricevere denaro nelle transazioni P2P. Entrambe le transazioni sono gratuite (più o meno limitate a seconda del piano scelto con l’app). La carta Revolut, inoltre, riduce le commissioni di transazione estera sui circuiti tradizionali delle carte di credito, rendendola un’ottima scelta per i viaggiatori internazionali.

Vantaggi

Se state cercando una carta conveniente con iban che non applichi commissioni sui trasferimenti di denaro all’estero, Revolut è la carta che fa per voi.

Il codice iban semplifica l’invio e la ricezione di trasferimenti di denaro. Ma l’aspetto veramente straordinario di questa carta è che i bonifici sono completamente gratuiti e, come anticipato pocanzi, è l’unica che permette di effettuare transazioni in oltre 150 valute diverse.

App facile da usare

App facile da usare Zero commissioni sui bonifici

Zero commissioni sui bonifici Conto multivaluta

Conto multivaluta Non è possibile ricaricarla in contanti

Non è possibile ricaricarla in contanti IBAN non italiano

IBAN non italiano

La miglior carta prepagata per la gestione finanziaria delle aziende

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€ - 5€ - 9€ al mese

Canone - 0€ - 5€ - 9€ al mese Attivazione - 10€

Attivazione - 10€ Limite prelievo giornaliero - fino a 1500€

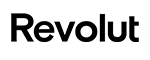

Limite prelievo giornaliero - fino a 1500€Se siete una piccola, media o grande impresa la carta Soldo è una soluzione eccellente per gestire le entrate e le uscite aziendali. Si tratta di una carta prepagata aziendale con Iban che semplifica la gestione finanziaria per le aziende di ogni dimensione. Il tutto senza un conto corrente e gestendo le carte direttamente dall’app e mantenendo il pieno controllo sulle spese grazie alle notifiche e all’impostazione dei limiti.

Per aprire una carta Soldo, il primo passo è scaricare l’app dallo store disponibile per iOS e Android e installarla sul proprio dispositivo. Successivamente, è possibile procedere con la registrazione e l’apertura del wallet principale. Il deposito può essere effettuato tramite bonifico bancario, ricarica da carta di credito o anche in contanti presso qualsiasi ricevitoria abilitata Sisal Pay.

A vostra disposizione avrete il wallet digitale, completamente gestibile tramite l’app, e la carta prepagata Soldo, dotata di tecnologia Contactless e Chip & Pin, che verrà inviata direttamente al vostro domicilio. È possibile prelevare contanti presso qualsiasi ATM bancario, trasferire denaro verso altri wallet o utilizzare la carta per i pagamenti online.

La carta Soldo è perfetta per gestire le spese aziendali. È possibile impostare un budget per ogni carta emessa, controllare le transazioni effettuate, caricare scontrini e fatture, voci di spesa, tag e molto altro. Inoltre, il sistema può essere integrato con il software di contabilità.

Vantaggi

Il conto aziendale include carte di pagamento a zero spese da utilizzare per effettuare acquisti online, in negozio e per i rifornimenti di benzina. Infine, dall’app è possibile monitorare in tempo reale il saldo e il budget e procedere con l’archiviazione delle ricevute collegate alle spese fatte.

Per ogni dipendente vengono stabilite regole e limiti di spesa personalizzati.

Per ogni dipendente vengono stabilite regole e limiti di spesa personalizzati. Nessun canone mensile

Nessun canone mensile Controllo movimenti e ricevute da un'unica piattaforma

Controllo movimenti e ricevute da un'unica piattaforma Non è un conto bancario

Non è un conto bancario Bonifici in uscita non disponibili

Bonifici in uscita non disponibili

La miglior carta prepagata per famiglie e minorenni

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€ - 2.50€ - 10€ al mese

Canone - 0€ - 2.50€ - 10€ al mese Attivazione - 15€

Attivazione - 15€ Limite prelievo giornaliero - fino a 500€

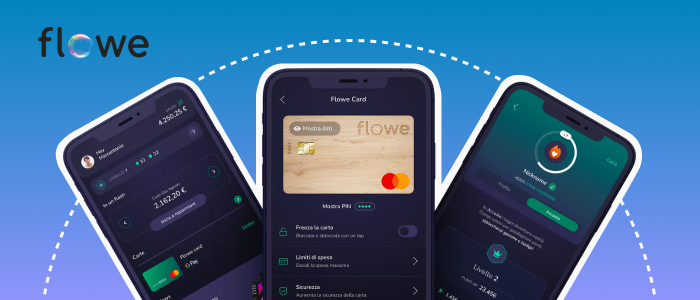

Limite prelievo giornaliero - fino a 500€La carta prepagata Flowe è sicuramente una delle più famose del momento e non c’è da meravigliarsi, considerando i suoi principi fondamentali basati sull’ecosostenibilità. A differenza di molte altre carte prepagate, la carta Flowe è realizzata interamente in legno, rendendola non solo esteticamente piacevole ma anche estremamente pratica per l’uso quotidiano.

Inoltre, la carta prepagata Flowe è dotata di un circuito Mastercard, un Iban ed è compatibile con i metodi di pagamento contactless, il che la rende estremamente conveniente da utilizzare in ogni situazione. La carta è attivabile anche dai minori; per tal ragione è una delle migliori scelte per le famiglie.

La carta conto Flowe offre tre piani di attivazione: FAN, FLEX e FRIEND. FAN è il piano più scelto dagli utenti, perché è gratuito e include le funzioni fondamentali per un uso efficiente.

Infine, la carta Flowe è anche la migliore scelta per chi vuole fare pagamenti contactless direttamente dal proprio smartphone, grazie alla compatibilità con Apple Pay e Google Pay.

Vantaggi

Flowe è l’unica carta conto che si prende cura dell’ambiente, con iniziative di piantumazione di alberi ad ogni richiesta di carta in legno e una funzione specifica chiamata Drop, che consente di risparmiare e raggiungere obiettivi finanziari in modo digitale e intelligente (un vero e proprio salvadanaio digitale). In sintesi, Flowe è una scelta intelligente e sostenibile per chiunque voglia una carta prepagata semplice, smart e funzionale.

Attenzione all'ecosostenibilità

Attenzione all'ecosostenibilità Funzione Drop

Funzione Drop Ideale anche per i minorenni

Ideale anche per i minorenni Bonifici extra SEPA non disponibili

Bonifici extra SEPA non disponibili Non è prevista la ricarica in contanti

Non è prevista la ricarica in contanti

Tra le migliori carte prepagate in termini di sicurezza

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€ - 2.90€ - 9.90€ al mese

Canone - 0€ - 2.90€ - 9.90€ al mese Attivazione - Gratis

Attivazione - Gratis Limite prelievo giornaliero - fino a 250€

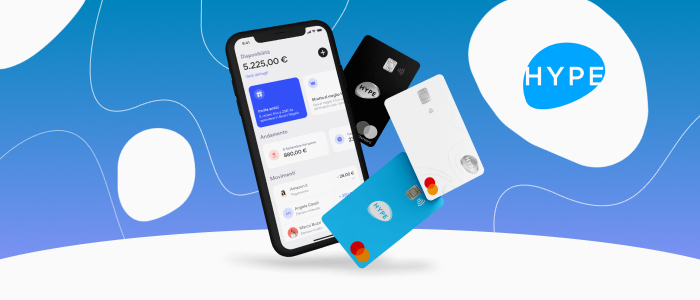

Limite prelievo giornaliero - fino a 250€Hype è una carta prepagata emessa da Banca Sella, che consente di effettuare pagamenti online e in negozio in modo semplice e sicuro.

La casa produttrice ha creato tre versioni di Hype, di cui solo la Smart è una carta prepagata ed è su questa che oggi incentreremo il nostro approfondimento. Hype Next e Hype Premium sono, invece, due carte di debito del circuito Mastercard.

La carta prepagata Hype è tra le più scelte grazie alla sua sicurezza. È dotata di un sistema avanzato che permette di effettuare transazioni in modo protetto. Inoltre, grazie alla possibilità di bloccare la carta in caso di smarrimento o furto, è possibile prevenire eventuali frodi.

Hype supporta la tecnologia contactless, che consente di effettuare pagamenti senza dover inserire il PIN della carta. Questo rende i pagamenti in negozio ancora più veloci e comodi e, in merito ai costi di apertura o gestione, non dovrete preoccuparvi di niente: Hype è una soluzione decisamente economica.

Vantaggi

Di seguito vi elencheremo alcuni motivi per cui si potrebbe considerare l’utilizzo di Hype:

Flessibilità: Hype permette di gestire la propria carta prepagata in modo semplice e veloce, tramite un’app dedicata. In questo modo, è possibile visualizzare il saldo, le transazioni effettuate e rifornire la carta in qualsiasi momento e ovunque ci si trovi.

Bonus e cashback: Hype offre ai propri utenti diversi bonus e cashback, come ad esempio un rimborso del 10% sulle spese effettuate su alcuni e-commerce o la possibilità di accumulare punti utilizzabili per ottenere sconti su servizi e prodotti.

Prepagata senza canone

Prepagata senza canone Accredito stipendio

Accredito stipendio Sicurezza garantita e certificata

Sicurezza garantita e certificata Non è il massimo per chi viaggia all'estero

Non è il massimo per chi viaggia all'estero Per i conti esenti da commissioni è disponibile una carta fisica a pagamento.

Per i conti esenti da commissioni è disponibile una carta fisica a pagamento.

La miglior carta prepagata "aggregatore" di altre carte

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€ - 9.99€ - 14.99€ al mese

Canone - 0€ - 9.99€ - 14.99€ al mese Attivazione - Gratis

Attivazione - Gratis Limite prelievo giornaliero - fino a 2000€

Limite prelievo giornaliero - fino a 2000€La carta Curve è stata progettata in modo tale da facilitarne l’utilizzo; l’app consente agli utenti di aggiungere carte, seguire i pagamenti e spostarsi tra le varie sezioni. Con questa carta, gli utenti possono aggregare tutti i pagamenti effettuati sulle diverse carte compatibili aggiunte all’app.

Una volta aggiunta la carta principale all’app Curve, è possibile utilizzarla per pagare con la propria Curve Card presso qualsiasi punto vendita o sportello automatico come con una normale carta di credito o di debito.

Tuttavia, definire la carta Curve come una carta è improprio, poiché si tratta di un contenitore fisico e virtuale di carte. Non è una carta di credito, non può essere ricaricata e non può essere utilizzata come strumento di pagamento autonomo. Una delle sue grandi caratteristiche è la possibilità di avere tutte le carte che possedete in una sola e unica soluzione, con un solo PIN e la possibilità di sfruttare tutti i servizi delle vostre carte senza alcuna differenza, oltre ad avere un ulteriore cashback.

È importante sottolineare che la carta Curve consente il prelievo di denaro da sportelli bancari senza alcun problema, al costo della commissione della carta associata.

Vantaggi

La carta Curve offre la comodità di riunire tutte le funzioni speciali delle singole carte in un’unica carta facile da usare. Non è più necessario ricordare il PIN o disporre fisicamente della propria carta.

Ciò semplifica la gestione delle proprie finanze, anche per chi dispone di una carta aziendale e di una personale, in quanto sarà possibile utilizzarle in modo alternato attraverso un unico strumento. Inoltre, si avrà anche una maggiore sicurezza, poiché per effettuare un acquisto o una transazione basterà la carta Curve e non sarà necessario portare con sé diverse tessere.

Raccoglie molteplici carte di pagamento in un'unica carta

Raccoglie molteplici carte di pagamento in un'unica carta Facilità d'utilizzo

Facilità d'utilizzo Semplifica la gestione delle proprie finanze

Semplifica la gestione delle proprie finanze Problema di compatibilità con alcune carte

Problema di compatibilità con alcune carte Sito web non italiano

Sito web non italiano

Ideale per chi acquista solo online

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 10€ all'anno

Canone - 10€ all'anno Attivazione - 2.50€

Attivazione - 2.50€ Limite prelievo giornaliero - fino a 900€

Limite prelievo giornaliero - fino a 900€Skrill è una carta prepagata che consente ai propri utenti di effettuare pagamenti online in modo sicuro e facile. Questa carta è nata per offrire un metodo di pagamento alternativo a quelli tradizionali come le carte di credito o i conti bancari.

Skrill è una società di pagamento online fondata nel 2001 e attualmente disponibile in oltre 200 paesi. Per utilizzare Skrill, gli utenti devono creare un account gratuito sul sito web o tramite l’app mobile. Una volta registrati, possono aggiungere denaro al loro account Skrill utilizzando un’ampia gamma di metodi di pagamento, tra cui carte di credito, bonifici bancari e altre carte prepagate.

La carta conto Skrill è una carta prepagata che utilizza il circuito MasterCard per funzionare, consentendo di effettuare acquisti online e nei negozi in modo facile, veloce, sicuro e gratuito. I prelievi e i movimenti di denaro hanno commissioni significativamente più basse rispetto a molte altre carte, per cui vale la pena prenderla in considerazione.

È possibile ottenere la carta prepagata Skrill Mastercard accedendo al profilo del proprio conto Skrill da desktop o da cellulare, richiedendo la carta, confermando o modificando l’indirizzo di spedizione e accettando di pagare le spese di spedizione (10 euro). I tempi di ricezione della carta per chi risiede nell’UE variano da 2 a 10 giorni lavorativi.

La Skrill Prepaid Mastercard ha una commissione fissa di 10 euro all’anno. Questa commissione copre i prelievi agli sportelli bancomat (1,75%) e le conversioni di valuta (3,99%). Non sono previste commissioni per gli acquisti effettuati in negozi, ristoranti e online, per la consultazione del saldo, per la visualizzazione degli estratti conto online e per l’invio di un nuovo PIN.

Skrill offre un servizio di prepagata virtuale per acquisti sicuri su siti online che accettano Mastercard. Le carte virtuali possono essere generate istantaneamente in qualsiasi momento per i clienti dell’UE (area SEPA) – fino a un massimo di 5 carte per conto. Ogni carta virtuale permette di pagare in quattro valute diverse (euro, dollari, sterline, zloty polacchi), con un limite di spesa nell’area UE di 6.300 euro; può essere cancellata in qualsiasi momento o rigenerata per avere una nuova numerazione virtuale di 16 cifre e un nuovo codice di sicurezza CVV.

Vantaggi

Questa carta presenta diversi vantaggi rispetto alle carte prepagate tradizionali. Il più importante è che non è collegata al vostro conto bancario, ma solo al vostro conto Skrill. Gli altri ve li elenchiamo di seguito:

Sicurezza: La carta prepagata Skrill è una forma di pagamento digitale sicura e affidabile. Skrill utilizza la crittografia SSL a 128 bit per proteggere i dati personali e le transazioni finanziarie.

La carta prepagata Skrill è disponibile in tutto il mondo ed è accettata in molti negozi online e fisici. È possibile utilizzarla anche per prelevare denaro dagli sportelli bancomat e nei negozi che accettano Mastercard.

La carta prepagata Skrill vi permette di controllare efficacemente i vostri costi. Infatti, potete caricare solo la quantità di denaro necessaria per le vostre esigenze, evitando così di accumulare debiti.

Non è collegata al conto bancario

Non è collegata al conto bancario Commissioni basse

Commissioni basse Elevata sicurezza

Elevata sicurezza Commissione extra mensile per conti inattivi da oltre 12 mesi

Commissione extra mensile per conti inattivi da oltre 12 mesi Ideale soprattutto per acquisti online

Ideale soprattutto per acquisti online

Ideale per rateizzare il pagamento del credito

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 0€

Canone - 0€ Attivazione - Gratis

Attivazione - Gratis Limite prelievo giornaliero - fino a 1000€

Limite prelievo giornaliero - fino a 1000€La carta YOU di Advanzia Bank è uno strumento di credito altamente conveniente e gettonato, utilizzato quotidianamente da un gran numero di clienti. La peculiarità principale della carta è la possibilità di rateizzare il pagamento del credito, con un limite minimo del 3%, un saldo minimo di 30 euro e un termine ultimo di pagamento estendibile fino a 7 settimane dalla transazione.

Inoltre, la carta offre numerosi vantaggi, tra cui l’assenza di canoni mensili o annuali, la mancanza di commissioni sui prelievi e sui pagamenti internazionali e la presenza di un’assicurazione per i viaggi.

Per richiedere la carta YOU di Advanzia, è necessario essere residenti in Italia, avere almeno 18 anni e superare le verifiche della banca in fase di richiesta. I documenti necessari per la richiesta includono il documento di identità, l’indirizzo email e il numero di telefono. Tali informazioni vengono verificate in fase di richiesta per identificare correttamente l’intestatario della carta.

Vantaggi

La carta garantisce zero commissioni annuali per sempre; zero commissioni per il prelievo di denaro in contanti; zero commissioni per acquisti effettuati all’estero e l’assicurazione di viaggio è gratuita e completa.

Assenza di canone e commissioni

Assenza di canone e commissioni Collegabile al proprio conto bancario

Collegabile al proprio conto bancario Assicurazione di viaggio gratuita

Assicurazione di viaggio gratuita Plafond, prelievo e limite massimo comunicati solo in fase di richiesta

Plafond, prelievo e limite massimo comunicati solo in fase di richiesta Servizi di investimento o risparmio non inclusi

Servizi di investimento o risparmio non inclusi

Ideale per chi vuole mantenere un certo livello di anonimato

Leggi la recensione completa Leggi la recensione completa

Leggi la recensione completa Canone - 19.90€ all'anno

Canone - 19.90€ all'anno Attivazione - 69.90€

Attivazione - 69.90€ Limite prelievo giornaliero - fino a 1600€

Limite prelievo giornaliero - fino a 1600€VIABUY è una carta prepagata collegata a un conto virtuale con IBAN, che offre funzionalità aggiuntive (per esempio può essere considerata al pari di una carta prepagata anonima) rispetto a una semplice carta prepagata. Appartiene al circuito Mastercard e consente di effettuare acquisti online e in negozio o di prelevare contanti.

È molto semplice richiederla, tramite una procedura online che richiede solo pochi minuti. Al momento della richiesta non è necessario fornire informazioni sulla propria situazione finanziaria o sul proprio grado di solvibilità.

Attivando una carta VIABUY, si possono avere tutte le comodità offerte da una carta ricaricabile Mastercard e tutte le principali funzionalità di un conto corrente senza doverne aprire uno. La carta è dotata di IBAN e può ricevere e inviare bonifici anche all’estero. Inoltre, è facile da richiedere e personalizzabile, rendendola adatta a chi vuole gestire con facilità i trasferimenti di denaro tra carte o conti.

Rispetto ad altre carte ricaricabili con IBAN, come ad esempio la carta ricaricabile Intesa Sanpaolo e Hype, la carta VIABUY si distingue sotto molti aspetti, a partire dai limiti di utilizzo.

È importante sottolineare che i limiti di utilizzo della carta non sono uguali per tutti i clienti, ma dipendono dal livello identificativo associato al titolare. Tuttavia, fornendo i propri documenti di identità, i limiti vengono notevolmente alzati, permettendo ricariche fino a 15.000 euro in un anno, spese mensili fino a 1.000 euro e prelievi di contante fino a 800 euro al giorno.

Vantaggi

La facilità di richiesta, la sicurezza garantita dal circuito Mastercard e la possibilità di essere richiesta da chiunque, sono solo alcuni dei vantaggi che rendono la carta VIABUY una scelta conveniente e pratica per gestire le proprie finanze. Inoltre, il blocco della carta è un’operazione estremamente semplice da effettuare.

Dotata di IBAN senza conto corrente

Dotata di IBAN senza conto corrente Bonus di 25 euro per utenti che portano nuove persone

Bonus di 25 euro per utenti che portano nuove persone Non serve reddito dimostrabile

Non serve reddito dimostrabile Costo attivazione elevato

Costo attivazione elevato Mancanza piani di risparmio e investimento

Mancanza piani di risparmio e investimentoPer ogni carta andremo a fornirvi una descrizione accurata, ponendovi in evidenza i vantaggi ma anche le possibili pecche. Inoltre, sottolineiamo come andremo a trattare solo le carte che dispongono dei piani basic ma, ai fini di un’analisi corretta e dettagliata, vi forniremo nella dicitura inerente al “canone”, anche le tariffe delle altre tipologie di carte qualora siano presenti.

1 | 2 | 3 | |||||

|---|---|---|---|---|---|---|---|

| Recensioni | |||||||

| IBAN | |||||||

| Canone | |||||||

| 0€ - 2.99€ - 7.99€ - 13.99€ al mese | 0€ - 5€ - 9€ al mese | 0€ - 2.50€ - 10€ al mese | 0€ - 2.90€ - 9.90€ al mese | 0€ - 9.99€ - 14.99€ al mese | 10€ l'anno | 0€ | 19.90€ l'anno |

| Costo Attivazione | |||||||

| Gratis | 10€ | 15€ | Gratis | Gratis | 2.50€ | Gratis | 69€ |

| Limite prelievo giornaliero | |||||||

| fino a 300€ | fino a 1000€ | fino a 500€ | fino a 250€ | fino a 2000€ | fino a 900€ | fino a 1000€ | fino a 1600€ |

Le carte prepagate sono strumenti di pagamento che funzionano come delle carte di credito o di debito, ma con una importante differenza: non sono collegate a un conto corrente bancario, ma vengono caricate con un importo specifico, scelto dal titolare, che potrà poi utilizzare per effettuare acquisti online o nei negozi fisici. In pratica, la carta prepagata viene ricaricata dal titolare e può essere usata solo fino all’esaurimento del credito disponibile.

Le carte prepagate sono spesso utilizzate per fare acquisti in sicurezza online, oppure per controllare meglio le spese in un determinato periodo di tempo, oppure ancora come strumento per regolare l’uso del denaro da parte dei minori o per chi non ha un conto corrente bancario.

La scelta di una carta prepagata dipende dalle esigenze individuali di ogni persona, quindi non c’è una risposta unica che sia adatta a tutti. Nel seguente articolo vi forniamo la nostra Top 8 delle migliori carte prepagate, andando a valutare pro, contro e vantaggi di utilizzo delle singole carte. Tuttavia, ci sono alcune cose da considerare quando si sceglie una carta prepagata:

La scelta della migliore carta prepagata con IBAN dipende dalle esigenze personali e dalle caratteristiche che si cerca in una carta prepagata. Tuttavia, ci sono alcune carte prepagate con IBAN che sono considerate tra le migliori. Nella nostra classifica, abbiamo inserito la carta Revolut al primo posto.

La carta Revolut è il modo perfetto per pagare quando si è all’estero. Grazie al supporto di oltre 130 valute del circuito Mastercard. Tra i vantaggi che questa carta offre è la possibilità di attivare un sistema di risparmio automatico quando si spende ma non solo: offre numerosi vantaggi, come il cambio valuta senza commissioni e l’accesso a prestiti personali.

Non possiamo non menzionare anche carte come Soldo e Flowe le quali accolgono le esigenze di piccole, medie e grandi imprese in termini di gestione delle spese (Soldo) e le esigenze delle famiglie e dei minorenni oltre che rappresentare un punto di svolto in materia di ecosostenibilità (Flowe).

I costi di una carta prepagata possono variare a seconda della banca o dell’emittente della carta. Tuttavia, in genere, le carte prepagate hanno i seguenti costi:

Ci sono diverse carte prepagate sul mercato, ognuna con i propri vantaggi e svantaggi. Per scegliere quella più conveniente per le proprie esigenze, è importante valutare i costi e le commissioni, oltre alle funzionalità offerte.

In generale, le carte prepagate più convenienti sono quelle che non prevedono costi di attivazione o canone mensile, e che consentono di effettuare prelievi gratuiti presso gli sportelli automatici. È inoltre importante valutare le commissioni applicate per le transazioni e per il cambio valuta, se si prevede di utilizzare la carta all’estero.

Tra le carte prepagate più convenienti presenti sul mercato, ci sono ad esempio le carte Revolut, Hype, Curve e Carta YOU. Tutte presenti nella nostra top 8 delle migliori carte prepagate del 2023.

Ci sono diverse carte prepagate che offrono l’emissione e la gestione gratuita della carta, senza costi di attivazione o di ricarica. Tuttavia, è importante verificare le eventuali commissioni che potrebbero essere applicate per determinate operazioni, come prelievi in contanti o pagamenti in valuta diversa dall’euro.

Ecco alcune delle carte prepagate a costo zero più diffuse:

Come scritto pocanzi, tra le carte prepagate più convenienti c’è la Revolut.

La carta prepagata a costo zero consente pagamenti e prelievi internazionali a tassi di cambio competitivi. Offre inoltre funzionalità aggiuntive, tra cui conti multivaluta, trading di criptovalute, conti correnti personali con IBAN, ecc.

Revolut offre diversi piani tariffari:

Con il piano Standard, gli utenti beneficiano di conti multi-divisione che includono EUR e GBP, oltre a un massimo di 200 EUR di prelievi gratuiti al mese. L’aggiornamento a un piano avanzato consente un’esperienza più personalizzata, oltre a transazioni a tariffe più basse.

Una delle caratteristiche più apprezzate della carta Revolut è la possibilità di bloccare e sbloccare la carta direttamente dall’applicazione sul proprio smartphone. In questo modo, è possibile controllare l’utilizzo della carta in tempo reale e prevenire eventuali utilizzi fraudolenti.

Sì. Esistono diverse tipologie di carte adatte anche per le esigenze dei giovani: potete trovare l’articolo dedicato sulla nostra selezione delle migliori prepagate per minorenni.